Экономическая эффективность капитальных вложенийСтраница 1

Экономическая эффективность характеризуется экономического эффекта, полученного в течение принятой единицы времени и затрат общественного труда.

При проектировании мероприятий решаются задачи:

При определении экономической эффективности рассматривают 2 гр. затрат;

1) текущие( затраты живого и общественного труда при производстве продукции );

2) капитальные затраты.

Экономическая эффективность подразделяется на общую и сравнительную.

Общая характеризуется отношением полезного результата к затратам совокупного общественного труда на его осуществление и характеризуется основными показателями:

1) прирост годового объема национального дохода DД к капитальным вложениям

Э=СД/К

2) срок окупаемости

t=Н/у-е; кап.вл./прирост нац. дохода.

Показатели общей экономической эффективности

инвестиционного проекта.

Для оценки общей (абсолютной) экономической эффективности инвестиционных проектов используется система показателей, основными из которых являются:

• чистый дисконтированный доход инвестиционного проекта (интегральный эффект) (ЧДД);

• внутренняя норма рентабельности (прибыльности, доходности) (ВНР);

• дисконтированный период окупаемости (ДПО);

• индекс рентабельности инвестиций (ИРИ);

Чистый дисконтированный доход (интегральный эффект)

Данный показатель основан на определении дохода, на который может возрасти ценность фирмы в результате реализации инвестиционного проекта.

Чистый дисконтированный доход это разница между суммой дисконтированных чистых денежных поступлений, генерируемых инвестицией в течение прогнозируемого срока и суммой исходной инвестиции.

Формула расчета интегрального эффекта имеет вид:

![]()

где Rt – результат в t-й год;

Kt – инвестиции в t-й год;

t - коэффициент дисконтирования;

Tp - расчетный период.

Величина коэффициента дисконтирования (t) при постоянной норме дисконта (Е) определяется выражением:

t = 1 / (1 + Е)t (8.2)

Формула расчета чистого дисконтированного дохода имеет вид:

![]()

или

![]()

где ДПn - поступления денежных средств (денежный поток) от реализации продукции в n-м году;

d - коэффициент дисконтирования учитывающий затраты на страхование рисков, покрытие инфляционных процессов, стоимость капитала привлекаемого для реализации инвестиционного проекта. В расчетах принимается равным 10%;

Иn - начальные инвестиции. Принимаются равными сумме итога сводного сметного расчета.

Критерием оценки является следующее неравенство:

если ЧДД > О, то проект принимается;

если ЧДД < О, то проект отвергают;

если ЧДД = О, то проект ни прибыльный, ни убыточный

для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение ЧДД, если только оно положительное.

Внутренняя норма рентабельности (доходности) - это такое значение показателя дисконта, при котором приведенное значение потоков денежных средств за счет инвестиций равно первоначальной сумме инвестиций.

Экономический смысл внутренней нормы рентабельности состоит в том, что это такая норма рентабельности инвестиций, при которой предприятию одинаково эффективно инвестировать свой капитал под ВНР процентов в какие-либо финансовые инструменты или в реальные активы.

Математическое определение внутренней нормы рентабельности предполагает решение следующего уравнения:

![]()

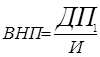

![]()

где ДПt - поступления денежных средств (денежный поток) от реализации продукции в t-м году;

И - начальные инвестиции (сумма итога сводного сметного расчета).

Выполнив преобразования над формулой (8.5) получим уравнение для определения значение ВНР, которое будет иметь следующий вид:

Схема принятия решения на основе метода внутренней нормы рентабельности имеет вид:

• если значение ВНР выше или равно стоимости капитала, то проект принимается;

• если значение ВНР меньше стоимости капитала, то проект отклоняется.

Периодом окупаемости называют время, в течение которого суммарный объем чистого дохода, получаемого за счет инвестиций, становится равным самому объему инвестиций. Этот метод, являющийся одним из самых простых и широко распространенных в мировой учетно-аналитической практике.

Алгоритм расчета срока окупаемости (ДПО) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Общая формула расчета показателя ДПО имеет вид:

Главное меню

- Главная

- Отделка древесины лакокрасочными материалами

- История создания Санкт Петербурга

- Проект каркаса одноэтажного деревянного здания

- Облицовочные работы

- Технология заполнителей бетона

- Информация об архитектуре